Piyasalarda yılın en iyi fiyatlamaları gerçekleşiyor. Yüksek faiz çekim gücü oluştururken dolar/TL kuru 7.03 seviyesine geriledi. ‘Sıkı para politikası’ ile faizin cazibesi sürecektir

Piyasalarda faizlerin yüksek seyri nedeniyle yılın en iyi fiyatlamaları yaşanıyor. TL varlıklar yabancılar için fırsat yaratınca dolar satıp TL’ye geçtiler. Sıcak para girişi başladı. Risk primi 288 seviyesine geriledi. Dış piyasalardaki düşük faiz ve bol likiditenin etkisi ile iyimserlik korunuyor. Enflasyon önümüzdeki iki ay daha yüksek seyrini sürdürebilir. Buna bağlı faizler yüksek kalmaya devam edecek. Bu dönemde TL varlıklar ilgi görmeye devam edecek.

Yatırım kuruluşlarının Türkiye’ye yönelik olumlu beklentileri devam ediyor. JP Morgan, Türkiye için 2020 yılı büyüme beklentisini yüzde 1.1’den yüzde 1.9’a çıkardı.

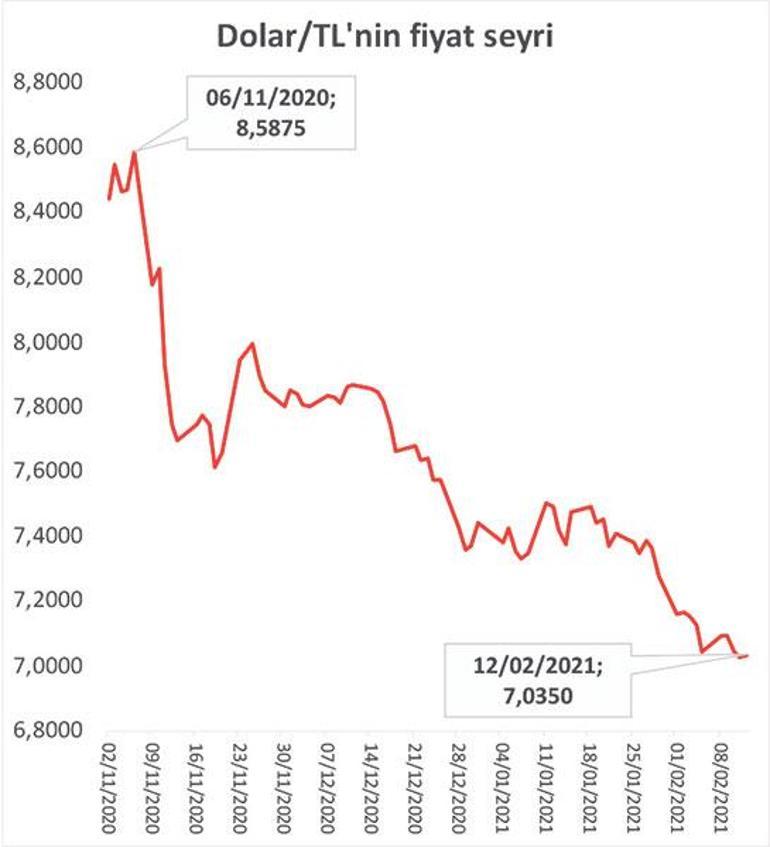

Dolarda düşüş

Dolar/TL kuru 7.03 seviyesinde bulunuyor. Yerli yatırımcılar dolar kurunda yükseliş beklerken yabancılar düşüş öngörüyor. Merkez Bankasının paylaştığı 2021 yılı şubat beklenti anketine göre 9 reel sektör, 46 finansal sektör, 3 öğretim üyesi ve 2 diğer profesyonellerden oluşan 60 kişi ortalama olarak kurun 2021 sonunda 7.79 seviyesinde gerçekleşeceğini tahmin ediyor. Bir önceki ay beklenti 8.09 TL idi. Geçen bir ay içinde beklentinin gerilemesine rağmen hala yüksek olduğunu görüyoruz. Yabancı kurumlar içinde HSBC, yıl sonu dolar/TL tahminini 7.10’dan 6.50’ye indirdi. Citigroup şubatın ilk haftasında dolar/TL’nin 7.00’nin altına inmesini beklediğini vurguladı. Societe General de 6.71 beklentisini dile getirdi.

Yabancı bakışı

Yabancının dolar kurunda düşüş beklemesinin üç nedeni bulunuyor:

1 TCMB’nin kararlılıkla sıkı para politikası duruşunu koruması.

2 Gerekli olursa ilave sıkılaştırma yapacağını belirtmesi.

3 Faiz indirimine enflasyon beklentilerinde iyileşme oluncaya kadar gitmeyeceğini belirtmesi. Her şeyden önemlisi de TCMB’nin sıkı para duruşu ile TL varlıklara +2 puan faiz vermesi. Yabancı bu faizden yararlanabiliyor. Ancak yerli bireyseller banka mevduat oranlarının enflasyon paralelinde olması nedeniyle bu faize yönelemediği için döviz mevduatlarındaki çözülme sınırlı kalıyor.

Yerlilerin bakışı

Yerlilerin döviz kurlarında yükseliş beklemesinin ana nedeni makro ekonomik verilerde bozulma olması ve gösterge değerlerdeki yükseliş: Enflasyon %14.97, faiz %17. Dolar/TL 7.03. Enflasyon, faiz ve dolar aynı anda yüksek. Bireyler, enflasyon karşısında paralarının erimesi nedeniyle TL’ye geçmenin avantaj yaratmayacağını düşünüyor.

Yerli profesyoneller mart ayı ile birlikte risklerin artacağını, reel sektörün döviz borcunun yüksek olduğunu ve bu nedenle kurdaki gerilemelerin kalıcı olmayacağını öngörüyor.

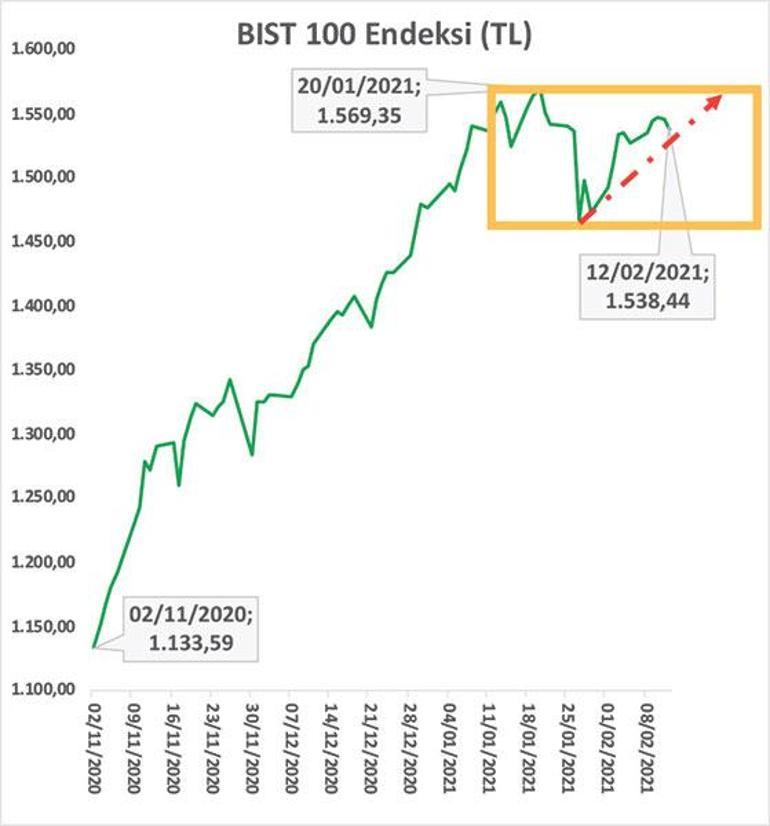

Borsada karar gününe yaklaşılıyor

BIST 100 Endeksi 20 günlük ortalamasında tutundu. Bu seviye bir karar noktası. Üzerinde tutunursa yükseliş sürecek. Tutunamazsa 50 günlük ortalamasını test edebilir. Borsada iki ihtimal öne çıkıyor:

1 Yatay bir hareket yapabilir.

2 Yükselen bir üçgen oluşturabilir. Ancak şubat sonu, mart ayına kadar bir sıkışma dönemi yaşanabilir. Borsa 1.431 seviyesinin üzerinde tutunduğu sürece yükseliş trendini koruyacaktır.

Mevduatların yüzde 53’ü dövizde

Yerlilerin kurdaki beklentilerinin yüksek olmasını 232 milyar dolarla dövizde beklemelerinden de görüyoruz. Yurt içi yerleşiklerin yabancı para mevduatları 5 Şubat haftasında 2.13 milyar dolar azalarak 232.93 milyar dolara geriledi. Buna rağmen yerlilerin mevduatlarının yüzde 53’ü dövizde bulunuyor.

Para, altın ve nakit fonlarından hisseye akıyor

Global bazda hisseler ilgi görmeye devam ediyor. Bank of America’nın raporuna göre, global hisse senedi fonlarına 10 Şubat haftasında 58.1 milyar dolar nakit girişi oldu. Sermaye girişinin büyük bölümü ABD hisselerine gitti. ABD hisselerine sermaye girişi bugüne kadar görülen en yüksek seviyeye çıkarak 36.3 milyar doları buldu. 10 Şubat haftasında altın ve nakit fonlarından ise sermaye çıkışı yaşandı. Nakit fonlardan 10.6 milyar dolar, altın fonlarında 800 milyon dolar çıktı. Altın fonlarından iki aydır ilk kez sermaye çıkışı gözlendi. Aşılama sürecinin devam etmesi ve yıla yayılacak olması, hisse senetlerine ilgiyi yüksek tutuyor.

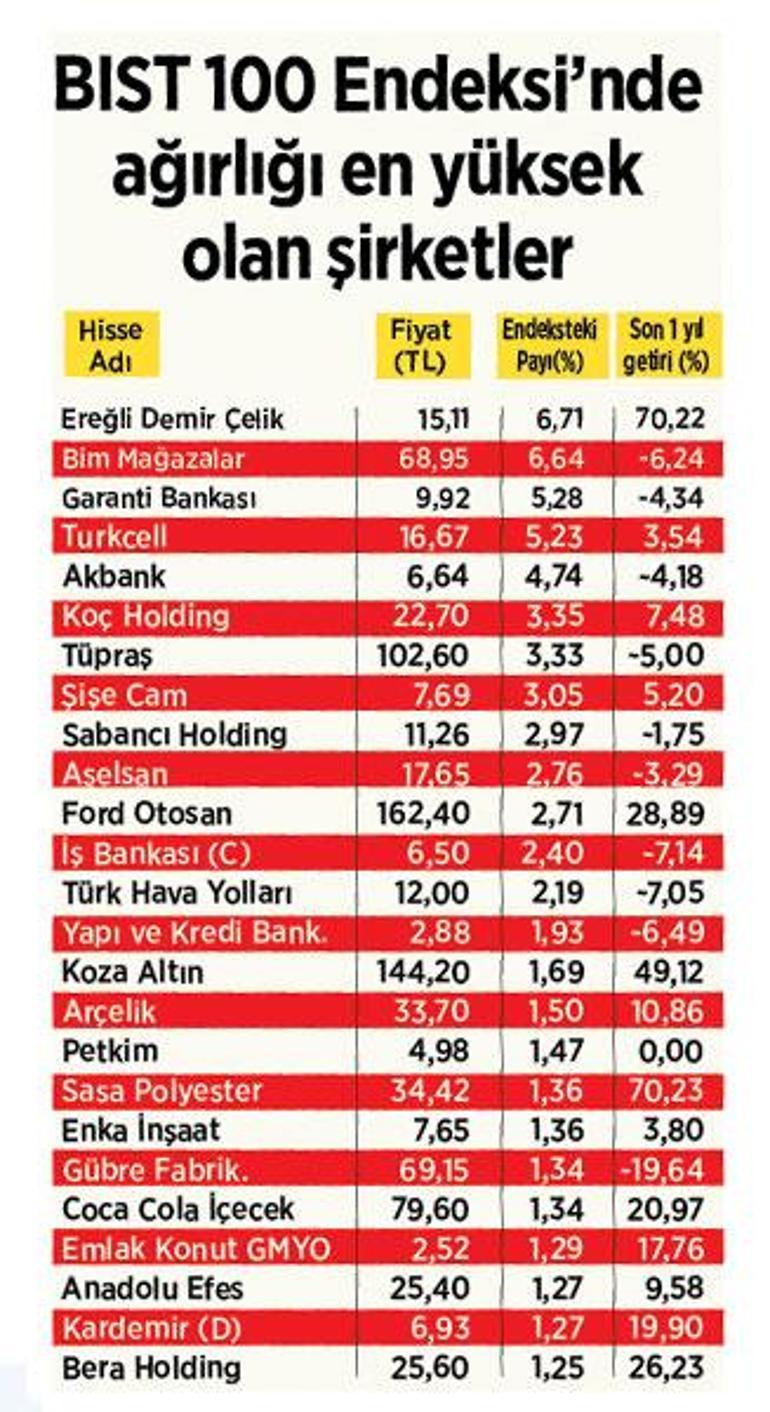

Borsayı 1.800’e doğru taşıyacak gelişmeler

Borsa endeksi 1.550 seviyesinde. Hedef seviye 1.800. Peki, borsa 1.550 seviyesinden 1.800’e nasıl hareketlenebilir? Borsanın 1.800 seviyesine çıkması için endeks üzerinde ağırlığı yüksek hisselerde alımların güçlenmesi gerekiyor. Ereğli Demir Çelik, Bim Mağazalar, Garanti Bankası, Turkcell, Akbank, Koç Holding, Tüpraş, Şişe Cam, Sabancı Holding, Aselsan, Petkim ve Türk Hava Yolları’da alımların güçlenmesi endeksi de yukarı taşıyacaktır. Borsada işlem hacmi 35 milyar TL’ye geriledi. Ocak ayında hacim 53 milyar TL’ye kadar yükselmişti. Hacmin yeniden 50 milyar TL’nin üzerine çıkması yeni bir atağın göstergesi olacaktır.