Yerli emeklilik ve yatırım fonları hisse senedi topluyor. Yabancı payındaki azalmaya rağmen gerek bireysel yatırımcı gerekse yerli kurumsal yatırımcıların alımları borsayı zirvede tutuyor

Türk Lirası diğer gelişmekte olan ülke para birimlerini geride bırakarak dolar karşısında tırmanışa geçerken, pay piyasasında da alıcılar güçleniyor. Yatırım ve emeklilik fonlarındaki hisse oranları en yüksek seviyelerinde bulunuyor. Yatırım fonlarındaki hisse oranı yüzde 11.78’e çıkarken emeklilik fonlarındaki oran yüzde 15.10. Geçtiğimiz yılın en fazla kazandıran yatırım fonları portföylerinde petrol sektörü hisselerini artırdı. Pandemi döneminden en fazla etkilenen ve fiyatı düşük kalan bu hisselerin fon portföylerindeki ağırlıkları artmaya başladı. Petkim ve Tüpraş fon portföylerinde ağırlık olarak yükselirken perakende sektöründen Migros ilgi görüyor. Hisse senedi riskini almak istemeyen birikim sahipleri, fonlar aracılığıyla borsadaki çıkıştan istifade ediyorlar. Fonlar, şimdilerde ağırlıklı olarak sektörlerinde düşük kalan hisselere yöneliyor.

Risk primi geriledi

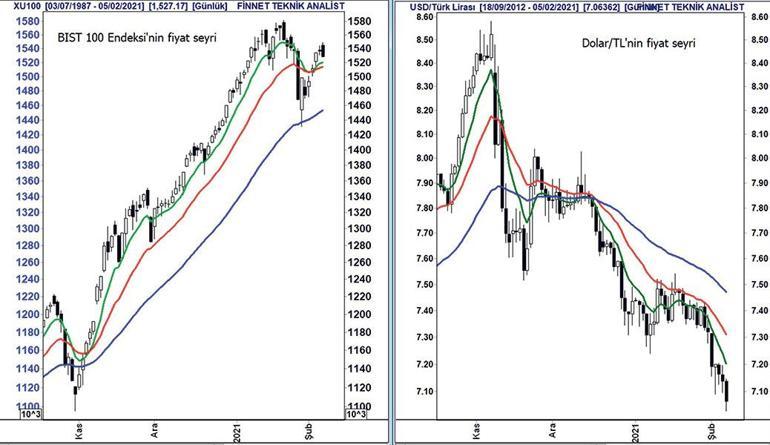

Borsada derinliği ve hacmi yüksek 100 hisseyi temsil eden BSIT 100 Endeksi 1.527 seviyesinde bulunuyor. Kredi Risk Primi (CDS) de geriledi. Türkiye’nin Kredi Risk Primi 300’ün altına inerek 295 seviyesine geldi. CDS, verilen bir kredinin geri ödenmeme riskinin tespit etmesini sağlaması açısından önemli. Bu oranın yükselmesi riskin de artması anlamına geldiği için ister istemez borçlanma maliyetini artırıyor. Ülkelerin CDS oranı ise yurtdışına ihraç edilen tahvil ve bonoların ana para veya faizlerinin, ödenmeme riskini gösteriyor. Oranın aşırı yükselmesi riskin de artması anlamına gelirken beraberinde daha yüksek faizle borçlanmaya yol açar.

Not kadar önemli

Türkiye gibi yatırım yapılabilir notu olmayan ülkeler için bu oran çok daha fazla önem taşır. Pandemi döneminde Türkiye’nin CDS oranı 643 seviyesine kadar yükseldi. Sonrasında gerilese de ağustos ayında ikinci pandemi dalgası ile 595.4 seviyesinde bulunuyordu. 600’lü seviyeler borsada yabancıların hisse senedi ve tahvil piyasalarında aşırı satışlarının tetikleyicisi oldu. Türkiye’nin CDS primi son 1 haftada yüzde 4.93 ve son 1 ayda yüzde 6.8 düştü. Yaşanan düşüşle şimdilerde 295 seviyesinde bulunan CDS’in yönelimi olumlu olmakla birlikte beş yıllık CDS hala geçen yılın şubat ayı başına göre yüzde 23 yukarıda bulunuyor.

Yatırımcı dolarda mı kalmalı, TL mevduata mı geçmeli?

Bir ülkenin para birimi aynı zamanda ekonomisinin gücünün yansımasıdır. Döviz mevduatların azalması ve TL’de güçlenme eğilimi, ekonomideki normal-leşme adımlarının güçlenen ekonomiye dair beklentilerin artması şeklinde yorumlanacaktır. Son üç aydır Merkez Bankası sıkı para politikası duruşuyla birikimini TL cinsi enstrümanlarda tutmak isteyenler açısından olumlu bir duruş sergiliyor. Dolarda kalmayı düşünenler bu noktada alternatif maliyetleri de göz önünde bulundurmak zorunda kalıyor. Dolar kurunun bir ay içerisinde 7.14 TL, üç ay içerisinde 7.32 TL, altı ay içerisinde 7.59 TL ve bir yıl içerisinde 8.15 TL’nin üzerin-de olacağının düşünülmesi halinde dolar pozisyonunun bozulmaması için bir neden olacaktır. Öte yandan dolar kurunun bu seviyelerin altında kalacağı yönün-de bir beklentinin varlığı halinde ise TL faiziyle bu getirileri elde etmek mümkün olacağından dolara geçiş de fazla anlamlı olmayacaktır.

2021 dolar kuru tahminleri

Dolar kurunda öne çıkan 7.00 lira seviyesi korunuyor. İsviçreli banka UBS, bu yılın ikinci çeyreğinde doların 7.00 TL seviyesini görmesini öngörüyor. HSBC ocak ortasında açıkladığı raporunda doların yıl sonuna kadar 6.50 TL’ye gerileyeceğini belirtti. Kurumların hemen hemen hedef fiyat seviyeleri belirlenmiş gibi. Yabancı analistlerin değerlendirmeleri, genel kabul edilen görüşlere bağlı uygulamalara dönüşün etkisini gösterdiği, yönünde. TCMB’deki değişikliklerle paranın yönünün de değiştiği vurgulanmakta.

Dolar en fazla takip edilen para birimi

Dolar kuru hem küresel oyuncuların hem de yerel aktörlerin en fazla takip ettiği para birimi. Bunun farklı nedenleri var. Bu nedenle ana eğilim olan dolardaki pozisyon ve dolar mevduatında aşağı yönde kırılmanın bu aşamada pek de kolay olmayacağı görülüyor.

Doların küresel bazda takip edilmesinin nedeni: ABD Doları, küresel ekonominin temel bir taşı ve uluslararası ticaret ve finans için bir rezerv para birimi niteliğinde. Bu nedenle en fazla takip edilen para birimi.

Dolar/TL’nin Türkiye’de takip edilmesinin nedeni: Dolar kuru bugün hemen bütün yerel halkın takibinde. Bunun nedeni hane halkının mevduatının yarısından fazlasının dövizde olması. Döviz son beş yıldır sürekli yükseliyor ve kurdaki beklentiler ana eksen olarak enflasyon bazında artması yönünde. Ülkedeki döviz rezervlerinin ekside olması açığın kapatılmasını zorunlu kılıyor. Bütün bunlar ülkemizde döviz kurlarının en az TL kadar takip edilmesine neden olurken belirsizliğe karşı güvence arayışı olarak öne çıkmakta.

Şimdi rezerv biriktirme zamanı

Dolar kurunun 7.05’li seviyelere çekilmesi ile birlikte şimdi rezerv biriktirme döneminin öne çıktığı gözleniyor. Merkez Bankası’nın şubat ayında atacağı adımla birlikte kurdaki beklentilerin daha da kırılma eğilimine girmesi ve merkezin elini güçlendirme fırsatı doğabilir. Bu nedenle Merkez Bankası kurdaki geri çekilmeleri fırsat olarak kullanabilir.

Temettü hisseleri

Son bir yılda ayırım yapmaksızın Temettü endeksinde yer alan hisselere yatırım yapanlar ortalama yüzde 40 kazandı. BIST Temettü Endeksi’nde 67 hisse var. Bu hisselerin ortalama halka açıklık oranı yüzde 30.83. Hisselerin yüzde 40’ı yabancı saklamasında, yüzde 8.20’si de kurumsal yatırımcıda. Temettü endeksindeki 13 hissenin getirisi yüzde 200’ü aştı: Jantsa Jant Sanayi, Borusan Yat. Paz., Kartonsan, Özerden Plastik, Nuh Çimento, Bosch Fren Sistemleri, İş Y. Men. Değ., Ege Gübre, Eczacıbaşı Yatırım, F-M İzmit Piston, Göltaş Çimento, Pergamon Dış Tic., Alkim Kağıt hisseleri yüzde 200 ile yüzde 797 arasında değer kazandı.